David Wood ist Geschäftsführer von Luma Financial Technologies International Business und wurde kürzlich im Wealth Briefing vorgestellt. Wir haben Teile des Artikels unten eingefügt, Aber für die ganze Geschichte klicken Sie bitte hier.

Welche Parallelen gibt es zwischen Exchange Traded Funds (ETFs) – insbesondere solchen, die speziellere Gewänder tragen – und strukturierten Produkten? Dieser Artikel befasst sich mit den Überschneidungen und den möglichen Auswirkungen strukturierter Produkte in der Zukunft.

Dieser Artikel befasst sich mit den strukturellen Details bestimmter Investmentgesellschaften: börsengehandelte Fonds und strukturierte Produkte. Diese bieten Anlegern verschiedene Möglichkeiten, die Aufwärtsbewegung eines Marktes zu nutzen, von dessen Abwärtsbewegungen zu profitieren oder verschiedene Ereignisse zu ihrem Vorteil zu kombinieren, und zwar mit unterschiedlicher Präzision. Strukturierte Produkte gerieten in der Finanzkrise 2008 unter Druck, und ETFs erlebten im Gegensatz dazu in den letzten zehn Jahren einen Boom, da die Aktienmärkte – mit einigen Unterbrechungen – aufgrund eines Meeres aus billigem Zentralbankgeld stiegen. Doch wie ist die Lage heute und wie sollten Anleger diese Unternehmen sehen?

Das Wachstum des ETF-Marktes in Europa war in den letzten Jahren bemerkenswert. Auf die Region entfallen mittlerweile 1.4 Billionen US-Dollar an globalen ETF-Vermögenswerten, was ihrer Größe nach nach dem US-Markt an zweiter Stelle liegt, mit einem jährlichen Wachstum von 20 Prozent in den letzten fünf Jahren (1).

Der Erfolg der Struktur ist kaum überraschend. Transparente und zugängliche ETFs bieten einen einfachen Zugang zu einer breiten Palette von Vermögenswerten wie Rohstoffen und Unternehmensanleihen sowie schwer handelbaren Indizes und Themen.

Von ihrer Struktur her werden ETFs seit langem mit Investmentfonds verglichen, die – obwohl sie weitgehend aktivitätsverwaltet sind – im Großen und Ganzen die gleiche Funktion erfüllen. Seltener werden jedoch Parallelen zwischen ETFs und modernen strukturierten Produkten gezogen. Obwohl es nach wie vor deutliche Unterschiede gibt (wie auch zwischen Investmentfonds und ETFs), haben technologische Fortschritte dazu geführt, dass der umfassendere Vergleich für Vermögensverwalter in vielerlei Hinsicht immer gültiger wird.

Auf der einfachsten Ebene bieten beide Strukturen ein (weitgehend) passives Engagement in den zugrunde liegenden Vermögenswerten, was bedeutet, dass Anleger vor einer Investition keine mehrjährige Erfolgsbilanz vorweisen müssen. Die von ihnen angebotenen Belichtungen haben sich im Laufe der Zeit auch lose gespiegelt. Früher bildeten ETFs die wichtigsten Marktindizes ab und kaum etwas anderes. Jetzt können Anleger verschiedene Körbe und Indizes handeln, die mit einer Vielzahl von Vermögenswerten verknüpft sind und zahlreiche Gewichtungen und Salden aufweisen. Strukturierte Produkte mit einem zusätzlichen Kontrollelement bieten im Wesentlichen Zugang zu denselben Arten von Engagements und Basiswerten mit ähnlichen Neigungen. Auf diese Weise verlief der übergreifende Weg beider Strukturtypen weitgehend analog.

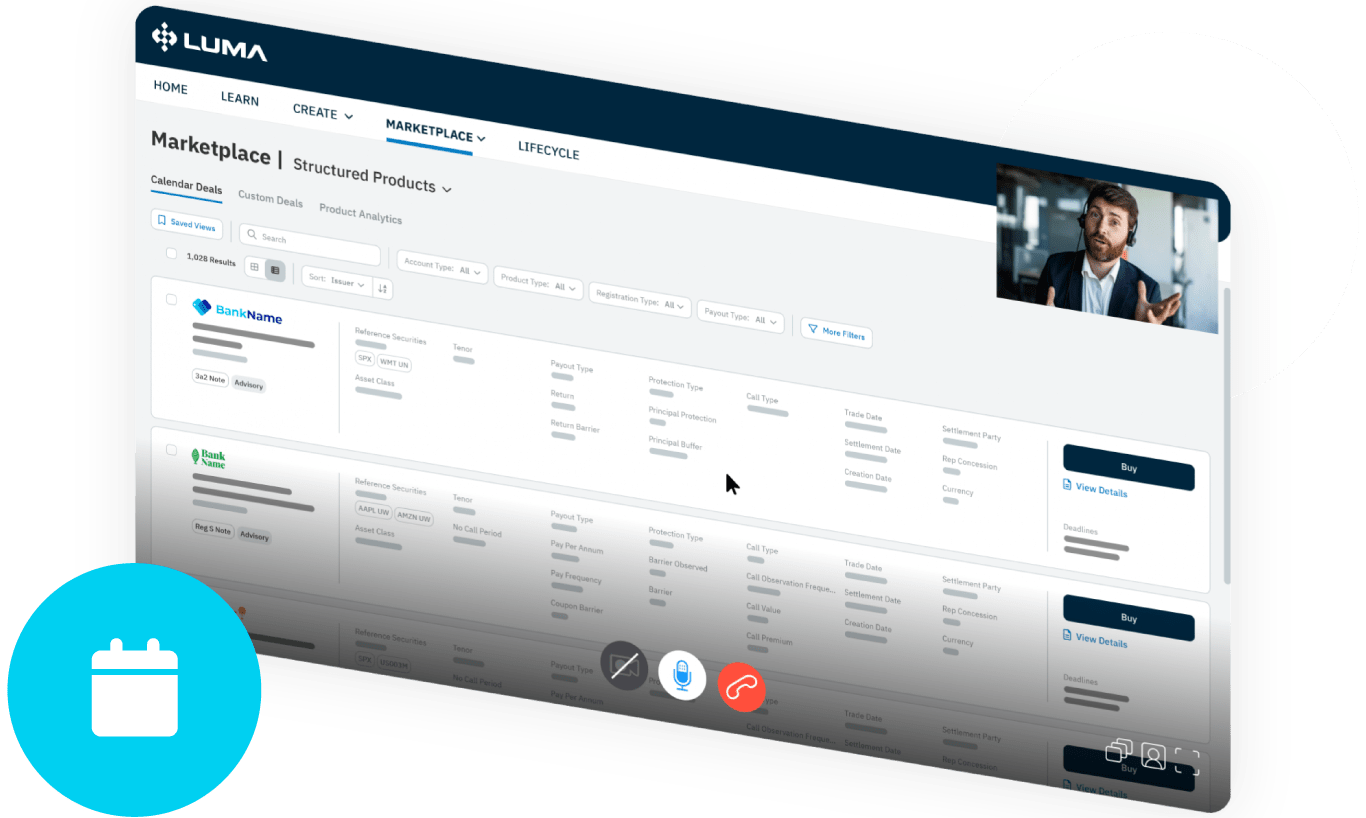

Was sich in den letzten Jahren geändert hat, ist, dass das breitere Ökosystem rund um strukturierte Produkte den Abstand zu ETFs in Bezug auf Zugänglichkeit und Benutzerfreundlichkeit erheblich verringert hat. Einer der Gründe, warum ETFs so erfolgreich sind, liegt darin, dass sie nach dem Kauf einfach zu verwalten und leicht zugänglich sind. In der Vergangenheit war dies bei strukturierten Produkten nicht der Fall, bei denen es mehr bewegliche Teile zu verwalten und zu überwachen gilt. Lange Zeit konnte dieser Prozess für Vermögensverwalter eine Herausforderung darstellen, da alles manuell durchgeführt werden musste, aber die Technologie hat ihn viel einfacher und effizienter gemacht.

Heutzutage überwachen Berater in der Regel die ETF-Leistung ihrer Kunden anhand täglicher Kursdaten von Börsen oder Marktdatenanbietern. Bei strukturierten Produkten können sie dies auch über eine Plattform tun, die ihnen auch die Tools bietet, um beispielsweise die Auszahlungen direkt mit den übergeordneten Werten abzugleichen Zielsetzung von Portfolios oder sehen Sie, wo Korrelationen bestehen. War die Berichterstattung einst mühsam, wurde sie heute auf die gleiche Weise industrialisiert wie in der ETF-Branche, was es Vermögensverwaltern wesentlich erleichtert, den Kunden täglich wichtige Informationen zur Verfügung zu stellen.

Gleichzeitig wurde auch ein weiteres großes Nutzungshindernis – die Schwierigkeiten bei der Verwaltung Dutzender verschiedener Produkte in Kundenportfolios – weitgehend beseitigt, da Berater jetzt auf Tools zugreifen können, mit denen sie Produkte einfach verwalten und bevorstehende Produktereignisse verfolgen können und Laufzeiten. Das war ein großer Fortschritt hinsichtlich der Effizienz und damit auch der Kosten.

Offensichtlich bestehen nach wie vor große Unterschiede zwischen den beiden Strukturen. Strukturierte Produkte sind nicht wie ETFs an Börsen notiert und werden nicht wie Aktien gehandelt. Ihre Kostenstrukturen sind unterschiedlich (obwohl sie gleichermaßen transparent sind). Angesichts des Schutzes und der unterschiedlichen Auszahlungsformen, die sie bieten, streben strukturierte Produkte nicht danach, mit ETFs zu konkurrieren, die ein einfaches Engagement in gängigen Indizes bieten.

Diese zusätzliche Komplexität hat in der Regel dazu geführt, dass Vermögensverwalter vor größeren Herausforderungen in Bezug auf Kontrolle, Eignung und Ausbildung stehen. Mittlerweile ist die Bildung jedoch branchenweit deutlich besser und zugänglicher (wiederum häufig über Plattformen bereitgestellt), was den Beratern mehr Vertrauen und die Fähigkeit gegeben hat, die Struktur zu nutzen. Da Banken jetzt über solide Eignungsmodelle und Prüfungen bei der Preisgestaltung von Produkten verfügen, die durch Plattformen erleichtert werden, können Berater ihren Kunden außerdem einen viel kontrollierteren und umfassenderen Prozess bieten, wenn sie Anlageberatung anbieten.

All dies ist willkommen, aber die Technologie hat die Spielbedingungen in Bezug auf die Individualisierung wirklich verändert. Früher waren Vermögensverwalter ausschließlich den größten Unternehmen vorbehalten und haben heute viel mehr Spielraum, ihre eigenen, maßgeschneiderten strukturierten Produkte für einzelne Kunden zu entwickeln.

Hier hat die Technologie den traditionellen Ansatz zur Schaffung von Investitionen durch die Automatisierung von Prozessen, die zuvor manuell – oft mühsam – und mit höheren Kosten durchgeführt wurden, auf den Kopf gestellt. Durch die zunehmende Automatisierung und damit Standardisierung sind die Kosten für die Produkterstellung erheblich gesunken, sodass Vermögensverwalter jetzt vollständig maßgeschneiderte Produkte für ein viel breiteres Kundenspektrum entwickeln können. Dies ermöglicht einen noch ganzheitlicheren Ansatz beim Aufbau von Anlageportfolios.

Bedeuten diese Fortschritte, dass wir im Markt für strukturierte Produkte das gleiche exponentielle Wachstum erleben werden wie im ETF-Markt?

Klicken Sie hier, um den Rest des Artikels zu lesen.

Fußnote:

1, Quelle: CFRA, April 2021